Scénář I

počítá s tím, že ekonomiky ve 20 zemích EU, kde se banky testovaly, letos a příští rok porostou v souladu s jarní předpovědí Evropské komise.

Scénář II

Předpokládá, že eurozónu letos zasáhne pokles o 0,2 procenta a příští rok o 0,6 procenta. V jednotlivých zemích se pak ještě simulovala míra nezaměstnanosti, vzestup cen na trhu realit a další ukazatele.

Scénář III

Pracuje s hypotézou, že banky zasáhne nejenom recese, ale také prudký pokles hodnoty vládních dluhopisů, které mají ve svém portfoliu.

Německé banky drží ve svém portfoliu řecké dluhopisy v hodnotě přes 17 miliard eur. Jen Hypo Real State, která testy neprošla, jich vlastní za 7,9 miliard eur. Deutsche Bank jako jedna z posledních publikovala své údaje, ke konci března držela 1.68 miliardy eur v řeckých papírech. Do června ale snížila držení na 500 milionů eur.

Většina německých bank zveřejnila podrobnější data v úterý až pod tlakem investorů a médií, kteří kritizovali, že na rozdíl od bank jiných zemí neuvedly svou expozici v řeckých dluhopisech jako součást v pátek zveřejněných zátěžových testů bank. Informují o tom El País a Financial Times.

Francouzské banky drží v řeckých dluhopisech téměř 11 miliard eur. Je třeba dodat, že část dluhopisů prodaly Evropské centrální bance, zatímco německé banky přislibily vládě, že budou kvůli trhům dluhopisy držet. Hlavně německý tisk tehdy obviňoval prezidenta ECB, Jean-Claude Tricheta, který je Francouz, že tak pomáhá francouzským bankám. Evropská centrální banka ale na dotaz redakce iHNed mailem sdělila, že tato rozhodnutí (o nákupech státních dluhopisů, které předtím banka nesměla provádět) schválila rada guvernérů jednohlasně či drtivou většinou. Informace, jak který guvernér hlasoval, jsou neveřejné.

Po Německu a Francii mají významnou expozici v Řecku také belgické a kyperské banky.

Testy posuzovaly poměr mezi vlastním jměním banky (tzv. kapitál Tier 1, kam patří základní kapitál a rezervy banky) a aktivy při různých možných vývojích evropské ekonomiky. Právě ty se staly terčem kritiky investorů a trhů.

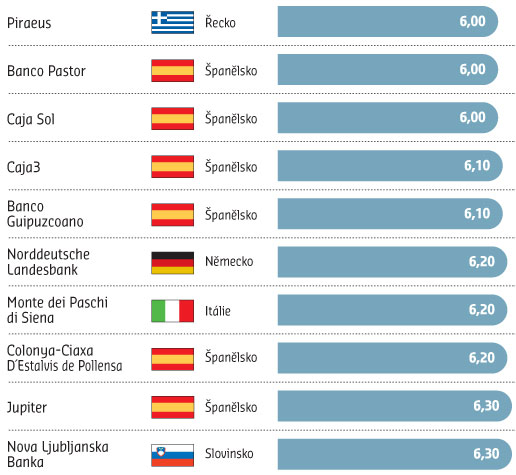

Ani ten nejpřísnější scénář zátěžových testů bank totiž nepředpokládal krach některé země eurozóny, pouze počítal s částečným znehodnocením státních dluhopisů zemí. A ekonomům vadilo i samotné kritérium úspěchu, tedy hranice pro poměr kapitálu k aktivům ve výši 6 procent.

Skutečný test teprve přijde

Jak uvedl deník Wall Street Journal banky teprve skutečný test čeká. Bankovní ústavy totiž budou letos muset přefinancovat dluhopisy za 887 miliard eur a o rok později to bude 771 miliard eur.

Samotná metodologie zátěžových testů valorizovala o 23,1 procenta řecké dluhopisy, které banky drží spekulativně, za účelem nákupu a prodeje, pominuly ale dluhopisy držené jako rezervy až do data splatnosti.

Kvůli této metodice tak byla například více snížena hodnota aktiv banky Santander, která celkem drží "jen" 300 milionů v řeckých dluhopisech, než hodnota aktiv Hypo Real State (celkem téměř 8 miliard eur řecké expozice) či BNP Paribas (5 miliard).

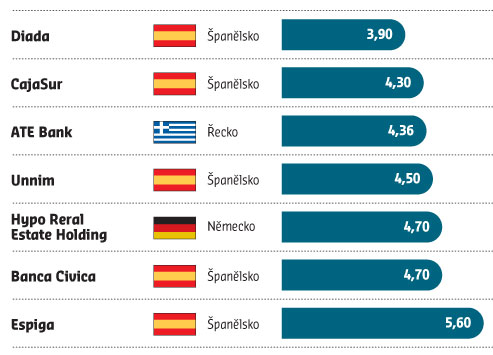

| Banky které neprošly testem | Banky které prošly testem jen s "odřenými zády" |

|  |